Ein Wahlsieg für Small Cap Aktien?

In der Vergangenheit waren die durchschnittlichen Renditen von Aktien kleiner US-Unternehmen höher als die durchschnittlichen Renditen von Aktien großer US-Unternehmen. In dieser Zeit gab es jedoch sowohl lange Phasen mit starker doch auch lange Phasen mit schwacher relativer Wertentwicklung.

Anleger könnten daher versucht sein, ihre Renditen zu steigern, indem sie ihr Engagement in Aktien kleiner Unternehmen zum anscheinend günstigsten Zeitpunkt erhöhen. Allerdings können die Bemühungen, den exakt richtigen Zeitpunkt für einen Ein- und Ausstieg in Small Cap Aktien zu treffen, auch frustrierend enden.

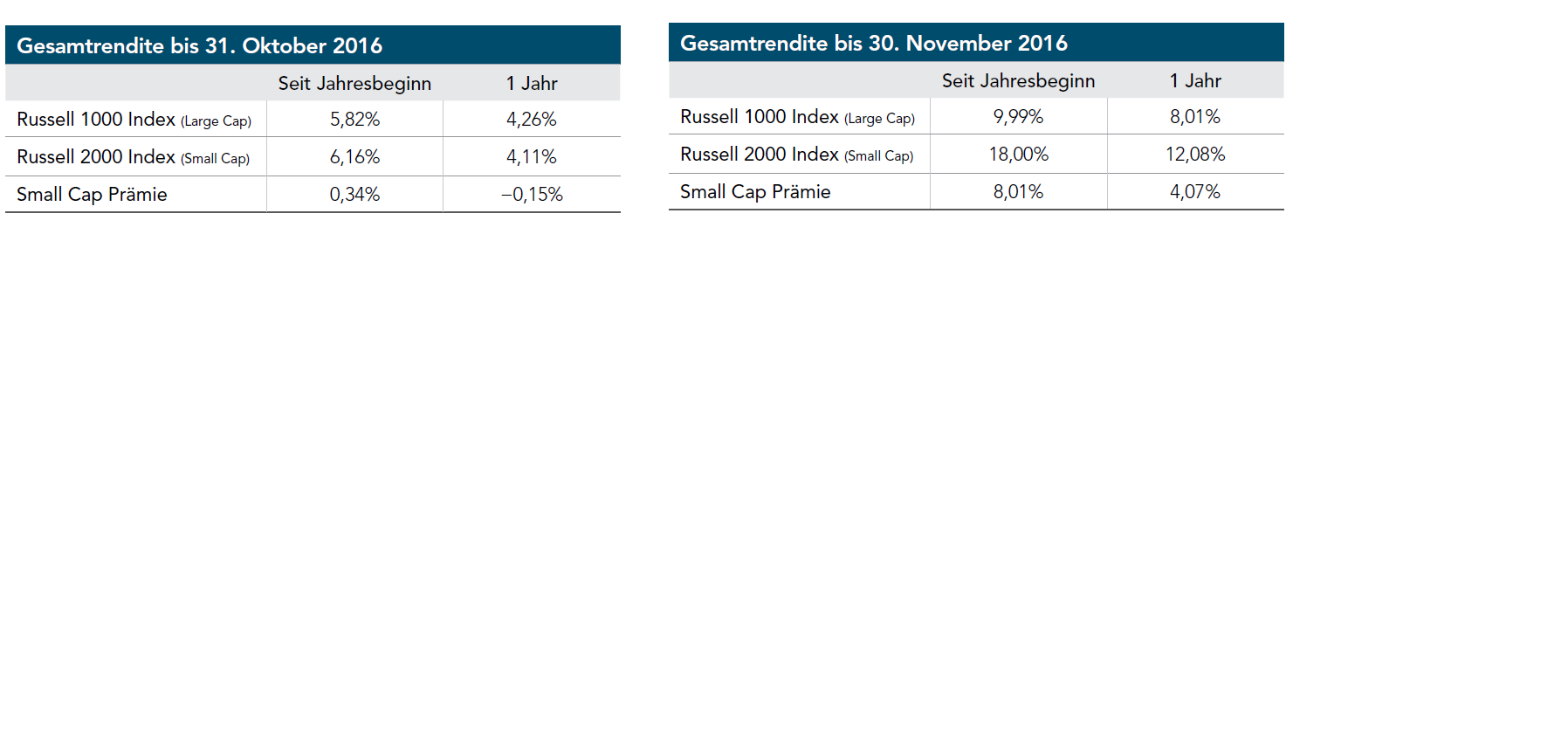

Denn die profitabelsten Ergebnisse träten häufig unvorhergesehen auf. In einem kürzlich erschienenen Forschungsartikel untersucht Dr. Wei Dai1, wie schwierig der Versuch ist, den günstigsten Zeitpunkt für Small Cap, Value und Profitabilitätsprämien vorherzusagen.2 In dem vorliegenden Artikel beschränken wir die Diskussion jedoch auf ein einfacheres Beispiel. Zum 31. Oktober 2016 hatten die Aktien kleiner Unternehmen jene großer Unternehmen seit Jahresbeginn um 0,34 Prozentpunkte übertroffen

Die Small Cap Prämie wird ermittelt, indem die Differenz zwischen dem Russell 2000 Index, in dem Aktien kleiner Unternehmen vertreten sind, und dem Russell 1000 Index berechnet wird, in dem Aktien großer Unternehmen vertreten sind. Frank Russell Company ist die Quelle und der Eigentümer der Marken- und Dienstleistungszeichen sowie Urheberrechte in Zusammenhang mit den Russell Indizes. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten.

Dieses jüngste Beispiel zeigt, wie wichtig Disziplin ist. Die Prämien, die mit den Dimensionen erwarteter Renditen – Small Cap, Value und Profitabilität – einhergehen, können rasch und in erheblichem Umfang auftreten. Es gibt keine Garantie dafür, dass die Small Cap Prämie in einem ganz bestimmten Zeitraum positiv ausfällt. Anleger steigern jedoch ihre Chancen auf höhere Renditen, indem sie konstant in den Dimensionen höherer erwarteter Renditen investiert bleiben.

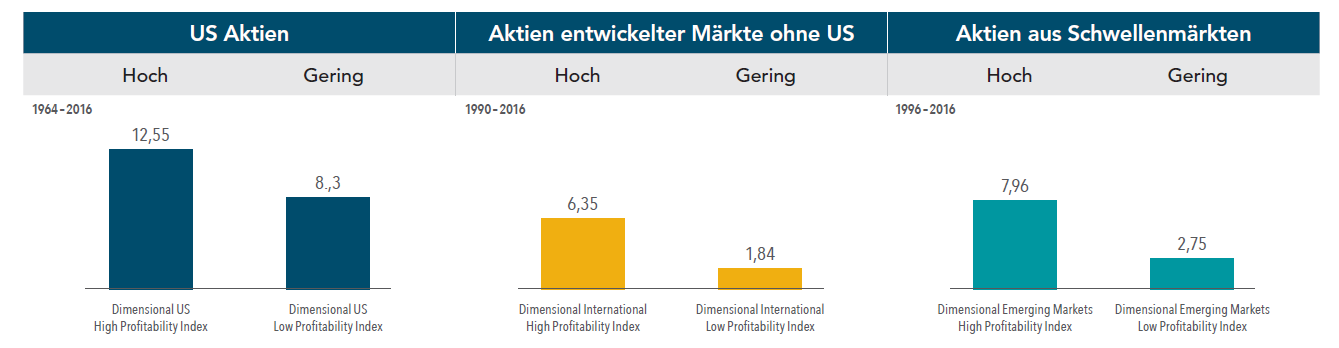

Abbildung 1: Die Profitabilitätsprämie

Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand nach den handelsrechtlichen Vorgaben dividiert durch das aktuelle Eigenkapital. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit einem tatsächlichen Portfoliomanagement verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Indexrenditen stellen keine tatsächlichen Portfoliorenditen dar und enthalten daher nicht die mit einem tatsächlichen Investment verbundenen Kosten und Gebühren. Tatsächliche Renditen können geringer ausfallen. Siehe „Indexbeschreibungen” im Appendix für eine Beschreibung der Dimensional und Fama/French Indexdaten. Eugene Fama und Ken French sind beratend für ein Tochterunternehmen von Dimensional Fund Advisors Ltd. tätig und sind zudem Vorstandsmitglieder eines Tochterunternehmens von Dimensional Fund Advisors Ltd..

Erwarteten zukünftige Renditen unterscheiden sich von Aktie zu Aktie. Jene Variablen, die aussagen, welchen Preis ein Anleger für eine Aktie zahlen muss (der Marktpreise der Aktie) und was er im Gegenzug dafür erwartet (den Buchwert des Eigenkapitals sowie alle zukünftigen Gewinne), enthalten Informationen über die erwartete zukünftige Rendite. Unter ansonsten gleichen Voraussetzungen gilt, dass je niedriger der Preis im Verhältnis zum Buchwert der Aktien ist und je höher die erwartete Profitabilität, desto höher ist auch die erwartete zukünftige Rendite.

Dimensional hat aus internen Forschungen sowie den Arbeiten von Fama, French, Novy-Marx, Wahal und anderer gelernt, dass durch die aktuelle Profitabilität Aussagen über die erwartete zukünftige Profitabilität getroffen werden können. Die in der aktuellen Profitabilität enthaltenen Informationen können in Verbindung mit anderen Variablen, wie etwa der Marktkapitalisierung oder dem Kurs-Buchwert-Verhältnis, dazu verwendet werden, die in den Marktpreisen enthaltenen Unterschiede der erwarteten zukünftigen Renditen herauszuarbeiten. So können Anleger das erwartete Renditepotenzial ihres Portfolios erhöhen, ohne versuchen zu müssen, die zukünftige Entwicklung der Marktpreise vorauszusagen.

2 Small Cap Prämie: Renditedifferenz zwischen den Aktien von Unternehmen mit kleiner Marktkapitalisierung und jenen Unternehmen mit großer Marktkapitalisierung. Value Prämie: Renditedifferenz zwischen Aktien mit niedrigem relativem Preis (Value) und Aktien mit hohem relativem Preis (Growth). Profitabilitätsprämie: Renditedifferenz zwischen Aktien von Unternehmen mit hoher Profitabilität gegenüber jenen mit geringer Profitabilität.

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Fondsanteile bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind. Dieses Material dient nur zu Informationszwecken. Es stellt keine Empfehlung und kein Angebot zur Zeichnung oder zum Kauf von hier genannten Produkten oder Dienstleistungen dar. Die zur Verfügung gestellten Informationen stellen keine ausreichende Grundlage für Anlageentscheidungen dar.