Der Preis bestimmt das Ergebnis: Der Zusammenhang zwischen Preis und erwarteten Renditen

Seit mehr als 50 Jahren wird die Meinung vertreten, dass Aktienpreise alle relevanten Informationen enthalten. Diese Informationen können aus verschiedenen Quellen stammen: Aus den Daten eines Finanzberichts, den Neuigkeiten über ein neues Produkt, der Berichtigung eines Regelungsrahmens, oder einfach nur einer Änderung des Anlegergeschmacks und dessen Präferenzen, in andere Kapitalanlagen zu investieren.

Die Informationen fließen durch den Kaufs- und Verkaufsprozess in die Wertpapierpreise ein. Faire Marktpreise ergeben sich nicht notwendigerweise aus einem bestimmten Handelsvolumen. Die Tatsache, dass an den weltweiten Aktienmärkten jeden Tag durchschnittlich Aktien im Wert von 400 Milliarden US-Dollar gehandelt werden, lässt jedoch darauf schließen, dass Aktienpreise viele Informationen beinhalten.1

Als Anleger müssen Sie überlegen, ob Sie den verfügbaren Preis akzeptieren oder einen besseren Preis anstreben wollen. Eine kürzlich von Dimensional Fund Advisors durchgeführte Studie zu US-amerikanischen Investmentfonds hat ergeben, dass im Fünfzehn-Jahres-Zeitraum bis Dezember 2017 nur 14% der Investmentmanager, die versucht haben, die Marktentwicklung vorherzusagen, sich durchgesetzt und besser abgeschnitten haben als die Benchmark.*

Diese Studie ist nur eine von vielen in den vergangenen 50 Jahren durchgeführten Untersuchungen, die zu ähnlichen Ergebnissen kamen. Beim Anlegen gibt es viele Aspekte, die außerhalb unserer Kontrolle liegen, jedoch können wir Entscheidungen treffen, die unsere Chancen auf eine positive Investmenterfahrung steigern. Wenn wir diese Ergebnisse betrachten, dann ist der Versuch, einen besseren Preis als den verfügbaren Marktpreis zu erzielen, unter Umständen nicht der richtige Weg, um dieses Ziel zu erreichen.

WELCHE ERKENNTNISSE LIEFERT UNS DER MARKTPREIS?

Abgesehen von der Herausforderung, zu versuchen, die Marktentwicklung vorherzusagen, stellt sich die Frage, warum der Preis so bedeutend ist? Zunächst sollten wir den Zusammenhang zwischen dem Preis, der ein Anleger bezahlt und der zu erwarteten Rendite verstehen.

Betrachten wir ein Beispiel: Stellen Sie sich vor, sie möchten ein Haus kaufen und Sie wissen mit Sicherheit, dass dieses Haus in zehn Jahren 2 Millionen Euro Wert sein wird. Wäre Ihre Rendite höher, wenn Sie heute 1 Million Euro oder wenn Sie 500.000 Euro für das Haus zahlen würden? Die Antwort liegt auf der Hand: Sie würden mit der Zahlung des niedrigeren Betrags von 500.000 Euro eine höhere Rendite erzielen.

Abbildung 1. Fortbestand und überdurchschnittliche Wertentwicklung von US-amerikanischen Investmentfonds2

Fünfzehn-Jahres-Zeitraum bis zum 31. Dezember 2017

* In den Ergebnissen der Studie bezieht sich „Benchmark“ auf den Morningstar-Index der jeweiligen Kategorie, der zur Berechnung der Wertentwicklung jedes in der Stichprobe enthaltenen Investmentfonds herangezogen wurde. Die Stichprobe umfasst Fonds zu Beginn des Fünf-, Zehn- und Fünfzehn-Jahres-Zeitraums, die bis zum 31. Dezember 2017 andauern. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Siehe Fußnote für weitere Informationen. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar.

Selbstverständlich gibt es bei Anlagegeschäften, wenn überhaupt, nur wenig Gewissheit und wir können nicht mit Sicherheit vorhersagen, wie der zukünftige Vermögenswert aussehen wird.

Aus diesem Grund sollten Sie Ihren Blick auf die erwarteten Renditen richten und sich Gedanken darüber machen, welche Entscheidungen zu einer positiven Investmenterfahrung, mit höheren erwarteten Renditen, führen. Während andere Faktoren konstant bleiben, kann man sagen: Je geringer der Preis ist, den Sie bezahlen, desto höher ist die erwartete Rendite. Daher ist es so bedeutend den zu beobachtenden Marktpreis einer Aktie zu berücksichtigen. Folglich steht der gezahlte Preis in direkter Verbindung zu der Rendite, die wir erwarten können.

„Geld ist besser als Armut - Woody Allen |

WENN SICH DER PREIS VERÄNDERT, ÄNDERT SICH AUCH DIE ERWARTETE RENDITE

Wir wissen ebenfalls, dass in einer sich verändernden Welt neue Informationen regelmäßig verfügbar werden, die sich auf die Aktienpreise auswirken können. Angenommen, ein Pharmakonzern kündigt ein neues Medikament an, das, nach Ansicht der Anleger, erhebliche Einnahmen für das Unternehmen generieren wird. Falls diese Information zuvor nicht bekannt war, wird sie sich, sobald sie an die Öffentlichkeit gelangt, vermutlich auf den Aktienpreis des Unternehmens auswirken. Auf Grundlage der neuen Informationen wird sich der Preis und damit auch die erwartete Rendite verändern. Aktienpreisänderungen finden jeden Tag statt, weshalb sich auch die erwartete Rendite täglich ändert.

INDEXVERWALTUNG UND MARKTPREISE3

Jedes Jahr, am letzten Freitag im Juni, durchlaufen Russell-Indizes einen Prozess der sogenannten Neuausrichtung.4 Im Zuge dieses Prozesses werden bestimmte Aktien in den Index aufgenommen oder gestrichen. Ziel dieser Neuausrichtung ist ein regelmäßiges Rebalancing des Index, um historische Aktienveränderungen während des vorangegangenen Zeitraums zu berücksichtigen. Indexanbieter wie S&P, Russell oder CRSP haben unterschiedliche Verfahren zur Aufnahme oder Streichung von Aktien, die sich zwar geringfügig unterscheiden, die jedoch bestimmte, vorab festgelegte Zeitpunkte für die Anpassungen definieren.

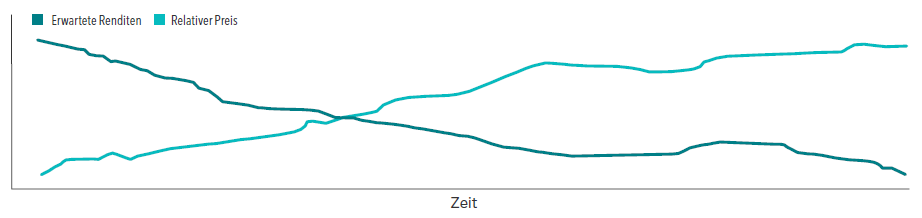

Abbildung 2. Wenn sich die Preise verändern, ändern sich auch die erwarteten Renditen

Nur zu Illustrationszwecken.

Um zu entscheiden, welche Aktien in den Index aufgenommen oder aus dem Index gestrichen werden, berücksichtigt der Indexanbieter den Marktpreis einer Aktie, der es ihm ermöglicht, zu bestimmen, bei welcher Aktie es sich um eine Small Cap- oder Large Cap-Aktie oder um eine Value- oder Growth-Aktie handelt. Nur an diesen festgelegten Daten der Neuausrichtung wird der Indexanbieter die Marktpreise unter Umständen berücksichtigen. An allen anderen Tagen, zwischen den Neuausrichtungsterminen, fließen die Preisänderungen von Aktien nicht in den Index ein. Da ein direkter Zusammenhang zwischen dem Preis einer Aktie und ihrer erwarteten Rendite besteht, werden Unterschiede bei den erwarteten Renditen somit nur zu wenigen Zeitpunkten innerhalb des Jahres in einem Index berücksichtigt. Dass wir tendenziell ein stärkeres Augenmerk auf Veränderungen der Marktpreise legen, erscheint daher nur logisch, denn dies nicht zu tun, könnte direkte Auswirkungen auf die erwartete Rendite eines Index haben.

Daher ist, unseres Erachtens, die Betrachtung der Marktpreise so wichtig. Die angegebenen Preise liefern uns Informationen darüber, welche Rendite wir zukünftig erwarten können. Wenn Sie einen Investmentansatz verfolgen möchten, der darauf abzielt, jeden Tag höhere erwartete Renditen zu erzielen, sollten Sie darauf achten, dass die täglichen Preisänderungen in diesem Ansatz integriert sind. Andernfalls kann es passieren, dass Sie als Anleger nicht das erhalten, wofür sie gezahlt haben.

- 2017 lag das durchschnittliche tägliche Handelsvolumen an den Aktienmärkten weltweit bei 407,8 Milliarden US-Dollar. Quelle: Dimensional, auf Grundlage von Daten von Bloomberg LP. Beinhaltet das weltweite Börsenhandelsvolumen für Aktien am Primär- und Sekundärmarkt. Ohne ETFs und Fonds. Die täglichen Durchschnittswerte wurden durch Berechnung des täglichen Handelsvolumens jeder Aktie als Schlusskurs, multipliziert mit der Anzahl der am jeweiligen Tag gehandelten Aktien ermittelt. Diese Handelsvolumina werden addiert und durch 252 (ungefähre Anzahl der Handelstage pro Jahr) dividiert.

- Die Daten zu in den Vereinigten Staaten ansässigen offenen Investmentfonds wurden von Morningstar und vom Center for Research in Security Prices (CRSP) der University of Chicago zur Verfügung gestellt. Die Aktienfonds-Stichprobe umfasst die folgenden historischen Morningstar- Kategorien: Diversified Emerging Markets, Europe Stock, Foreign Large Blend, Foreign Large Growth, Foreign Large Value, Foreign Small/Mid Blend, Foreign Small/Mid Growth, Foreign Small/Mid Value, Japan Stock, Large Blend, Large Growth, Large Value, Mid-Cap Blend, Mid-Cap Growth, Mid-Cap Value, Miscellaneous Region, Pacific/Asia ex-Japan Stock, Small Blend, Small Growth, Small Value und World Stock. Weitere Informationen zu den historischen Morningstar-Kategorien finden Sie unter „The Morningstar Category Classifications“ auf der Webseite morningstardirect.morningstar.com/clientcomm/Morningstar_Categories_US_April_2016.pdf.Indexfonds und Dachfonds sind aus der Stichprobe ausgeschlossen. Das Nettovermögen von Fonds mit mehreren Aktienklassen oder Feeder- Fonds ist die Summe der Gesamt-Nettovermögen der einzelnen Aktienklassen. Rendite, Kostenquote und Umschlag von Fonds mit mehreren Aktienklassen werden als assetgewichteter Durchschnitt der einzelnen Aktienklassenergebnisse verwendet. Die Aktienklassen werden auf der Strategieebene unter Verwendung der Morningstar-FundID und der CRSP-Portfolionummer zusammengefasst.Jeder Fonds wird im Vergleich zu dem Index der jeweiligen Morningstar-Kategorie bewertet, der der Fondskategorie zu Beginn des Bewertungszeitraums zugeteilt wird. Wenn also ein Fonds während des Bewertungszeitraums beispielsweise von der Kategorie Large Value in die Kategorie Large Growth wechselt, wird seine Rendite immer noch anhand des Index der Large-Value-Kategorie gemessen. Fortbestehende Fonds sind diejenigen, für die für jeden Monat des Stichprobenzeitraums Renditebeobachtungen vorliegen. Gewinner-Fonds sind diejenigen, die fortbestanden und deren kumulative Nettorendite höher als die des Index ihrer jeweiligen Morningstar-Kategorie während des Zeitraums war. Verlierer-Fonds sind Fonds, die den Zeitraum nicht überstanden haben oder deren kumulative Nettorendite niedriger als die des Index ihrer jeweiligen Morningstar-Kategorie während des Zeitraums war. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Indexdaten zur Verfügung gestellt von Bloomberg Barclays, MSCI, Russell, und S&P Dow Jones Indices. Bloomberg Barclays Daten zur Verfügung gestellt von Bloomberg. MSCI Daten © MSCI 2018, alle Rechte vorbehalten. Frank Russell Company ist die Quelle und der Eigentümer der Marken- und Dienstleistungszeichen sowie Urheberrechte in Zusammenhang mit den Russell Indizes. S&P und Dow Jones Daten © 2018 S&P Dow Jones Indices LLC, eine Tochtergesellschaft von S&P Global.

- Man kann nicht direkt in Indizes investieren.

- Wenn der letzte Freitag im Juni auf den 29. oder 30. fällt, nimmt Russell die Neuausrichtung am vorhergehenden Freitag vor, um ein angemessenes Liquiditätsniveau an den Märkten zu gewährleisten. Ein Kalender mit sämtlichen Terminen für die Neuausrichtung wird jedes Frühjahr zur Verfügung gestellt.

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Fondsanteile bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind. Dieses Material dient nur zu Informationszwecken. Es stellt keine Empfehlung und kein Angebot zur Zeichnung oder zum Kauf von hier genannten Produkten oder Dienstleistungen dar. Die zur Verfügung gestellten Informationen stellen keine ausreichende Grundlage für Anlageentscheidungen dar.

| Bildquelle: © iStockphoto.com - MicroStockHub - ID:850495466 |