Wie entwickelt sich die Value Prämie?

Einige Anleger fragen sich daher, ob eine so lange andauernde unterdurchschnittliche Entwicklung Anlass zur Sorge gibt. Aber sind Phasen, in denen sich die Value Prämie unterdurchschnittlich entwickelt, wirklich so außergewöhnlich? Wir können diese Entwicklung im Zeitverlauf betrachten, um den Sinn dieser Frage zu verstehen. Es gibt zahlreiche wissenschaftliche Untersuchungen, die die Entwicklung der Value Prämie dokumentieren. Dazu wurden verschiedene empirische Techniken auf Daten der letzten 90 Jahre für den US Markt, sowie auf eine Datenhistorie von über 40 Jahren für die entwickelten Märkte außerhalb der Vereinigten Staaten angewendet, die langfristig auf verlässlich positive Prämien hindeuten.

[1] Die Value Prämie ist die Renditedifferenz zwischen Aktien mit niedrigem relativem Preis (Value) und Aktien mit hohem relativem Preis (Growth).

[2] Ermittelt als Renditedifferenz zwischen dem Fama/French Europe und Scandinavian Value Research Index und dem Fama/French Europe und Scandinavian Growth Research Index. Fama/French-Indizes zur Verfügung gestellt von Ken French. Indexbeschreibungen auf Anfrage erhältlich.

„Ich würde alles noch einmal so machen, wie ich es getan habe. Bis auf eine Ausnahme: Ich würde früher bessere Berater suchen.“ Aristoteles Onassisy |

KURZZEITERGEBNISSE

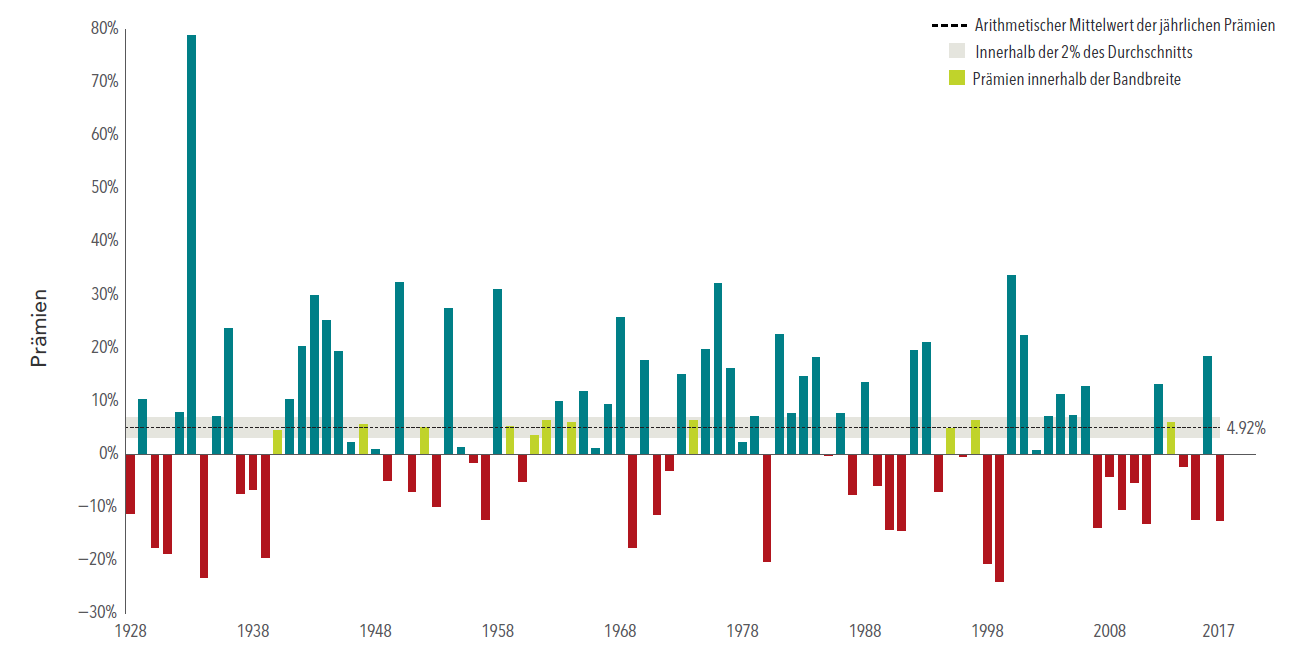

Abbildung 1 zeigt die jährliche Entwicklung von US-amerikanischen Value Prämien, die bis in das Jahr 1928 zurückreichen. Das arithmetische Jahresmittel der Prämie liegt bei knapp 5% (in US-Dollar). In jedem Jahr unterlag die Prämie jedoch starken Schwankungen und verzeichnete dabei bisweilen eine extrem positive oder negative Entwicklung. Tatsächlich gibt es nur wenige Jahre, in denen die Abweichung vom Jahresdurchschnitt maximal 2% beträgt – in den meisten anderen Jahren liegen die Werte weiter über oder unter dem Mittelwert.

Allein in den letzten zehn Jahren waren die Prämien sowohl negativ als auch positiv oder entsprachen dem historischen Durchschnitt. Diese Daten zeigen deutlich, dass die zeitliche Dauer, in der sich positive Value Prämien herausbilden können, erheblich variiert.

Abbildung 1. Jährliche Beobachtungen der Prämien, Value minus Growth: US Märkte, 1928–2017

In US-Dollar. Die relative Preisprämie über ein Jahr errechnet sich aus der jährlichen Gesamtrendite des Fama/French US Value Research Index, abzüglich der jährlichen Gesamtrendite des Fama/French US Growth Research Index. Fama/French-Indizes zur Verfügung gestellt von Ken French. Indexbeschreibungen auf Anfrage erhältlich. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar.

LANGZEITERGEBNISSE

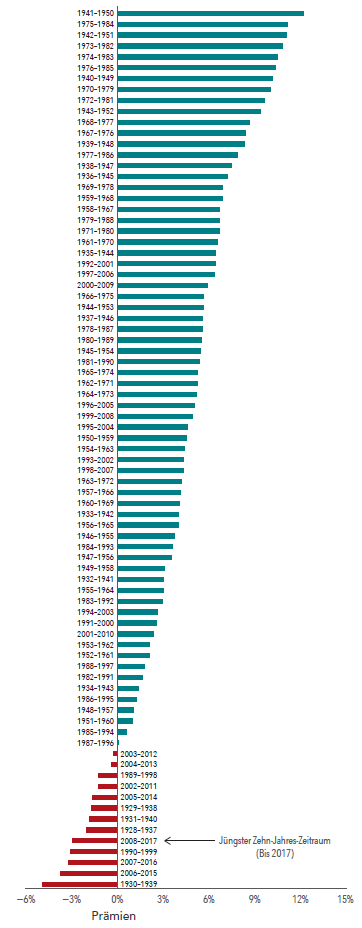

Was ist aber, wenn die Phase der unterdurchschnittlichen Wertentwicklung länger anhält? Dass sich die Value Prämie derzeit bereits längerfristig unterdurchschnittlich entwickelt, mag zwar enttäuschend sein, ist aber kein neuartiges Phänomen. Abbildung 2 zeigt die annualisierten Renditen für die Value Prämien am US Markt über Zehn-Jahres-Zeiträume, sortiert in aufsteigender Reihenfolge, gemäß dem Enddatum (Kalenderjahr).

Diese Darstellung verdeutlicht, dass der Zehn-Jahres-Zeitraum von 1941 bis 1950 (ganz oben) der beste für die Value Prämie war, der Zeitraum von 1930 bis 1939 (ganz unten) dagegen der schlechteste. Im Allgemeinen lässt sich beobachten, dass die Value Prämie in den meisten Zehn-Jahres-Zeiträumen überwiegend positiv war. Im jüngsten, 2017 endenden Zeitraum, war die Value Prämie indes negativ, wie der Pfeil zeigt. Im Kontext betrachtet ist dieser jüngste Zehn-Jahres-Zeitraum wiederum einer von dreizehn Zeiträumen seit 1937, in denen eine negative annualisierte Value Prämie verzeichnet wurde. Das Ausmaß der jüngsten Phase mit unterdurchschnittlicher Entwicklung war dabei relativ gemäßigt.

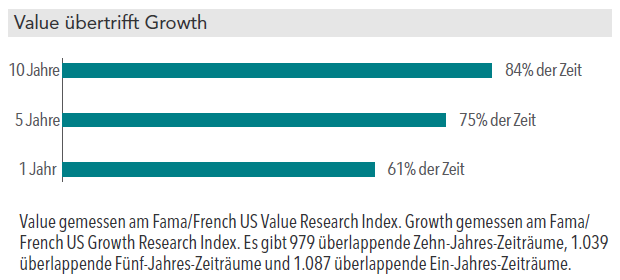

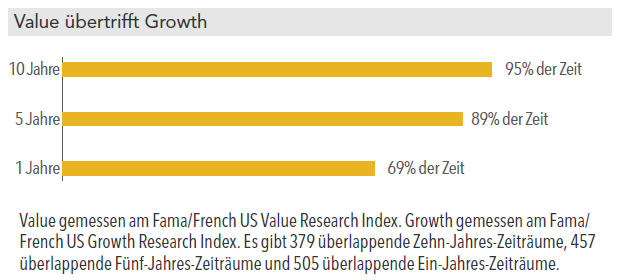

Zwar lässt sich nicht genau sagen, wie lange solche Phasen andauern können; ein Blick in die Vergangenheit zeigt aber, dass die Häufigkeit positiver Value Prämien über einen längeren Zeitraum zunimmt. In Abbildung 3 wird der Anteil der positiven Value Prämie über verschiedene Zeitspannen, ab dem Jahr 1926 für den US Markt, und ab 1975 für entwickelte Märkte außerhalb der Vereinigten Staaten, dargestellt. Es stellt sich heraus, je länger der Beobachtungszeitraum, desto höher die Wahrscheinlichkeit einer positiven Value Prämie.

Zum Beispiel können wir, über einen Zeitraum von einem Jahr (mit überlappenden Zeiträumen), sehen, dass die realisierte Value Prämie in etwa 61% bis 69% der Zeit positiv war, und zwar sowohl in den Vereinigten Staaten als auch in den anderen entwickelten Märkten. Wenn der Beobachtungszeitraum auf zehn Jahre verlängert wurde, erhöhte sich entsprechend die Häufigkeit der positiven Durchschnittsprämien auf 84% und darüber.

Abbildung 2. Historische Beobachtungen der Prämien über 10 Jahre, Value minus Growth:

US Märkte, Zehn-Jahres-Zeiträume 1937–2017

In US-Dollar. Die rollierende relative Preisprämie über zehn Jahre errechnet sich aus der zehnjährigen annualisierten Gesamtrendite des Fama/French US Value Research Index, abzüglich der zehnjährigen annualisierten Gesamtrendite des Fama/French US Growth Research Index. Fama/French-Indizes zur Verfügung gestellt von Ken French. Indexbeschreibungen auf Anfrage erhältlich. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar.

Abbildung 3. Historische Beobachtungen der Prämien über zehn Jahre, US Märkte, Zehn-Jahres-Zeiträume von Juli 1926–Dezember 2017

Historische Beobachtungen der Prämien über zehn Jahre, US Märkte, Zehn-Jahres-Zeiträume von Juli 1926–Dezember 2017

In US-Dollar. Basierend auf rollierenden annualisierten Renditen, unter Verwendung monatlicher Daten. Rollierende mehrjährige Zeiträume überlappen und sind nicht unabhängig voneinander. Fama/French-Daten zur Verfügung gestellt von Fama/French. Indexbeschreibungen auf Anfrage erhältlich. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar.

FAZIT

Was bedeutet all dies für die Anleger? Positive Value Prämien sind niemals garantiert. Allerdings hat sich in der Vergangenheit gezeigt, dass die Wahrscheinlichkeit proportional zur Länge des Beobachtungszeitraums steigt. Doch selbst bei positiven Langzeitergebnissen kann es durchaus hin und wieder längere Phasen mit unterdurchschnittlicher Wertentwicklung geben. Die Vergangenheit zeigt, dass Value Prämien weder beständig noch vorhersagbar sind. Ein konsequenter Investmentansatz, der, ungeachtet des jeweiligen Marktumfelds, den Schwerpunkt auf Value Aktien legt, erlaubt es den Anlegern, die Prämie auf lange Sicht in einer verlässlicheren Weise zu erfassen. Des Weiteren lässt sich die Beständigkeit der erwarteten überdurchschnittlichen Wertentwicklung verbessern, indem die Implementierungskosten gering gehalten und mehrere Dimensionen der erwarteten Aktienrenditen (wie zum Beispiel Unternehmensgröße und Profitabilität) einbezogen werden.

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Fondsanteile bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind. Dieses Material dient nur zu Informationszwecken. Es stellt keine Empfehlung und kein Angebot zur Zeichnung oder zum Kauf von hier genannten Produkten oder Dienstleistungen dar. Die zur Verfügung gestellten Informationen stellen keine ausreichende Grundlage für Anlageentscheidungen dar.